Theo khảo sát Tâm lý khách thuê khu vực Châu Á -Thái Bình Dương vào tháng 3/2024 của Bộ phận Nghiên cứu thị trường CBRE, nhu cầu thuê mặt bằng văn phòng tại toàn khu vực Châu Á – Thái Bình Dương có sự cải thiện với mức độ quan tâm thuần – mức chênh lệch giữa các câu trả lời tích cực và tiêu cực trên 7 khu vực khảo sát đều ở mức dương, bao gồm các thị trường văn phòng lớn như Trung Quốc, Nhật Bản, Hong Kong,…

Bên cạnh đó, nền kinh tế châu Á dự kiến sẽ tăng trưởng khoảng 4,5% trong năm 2024, cao hơn năm 2023 và tiếp tục là khu vực đóng góp lớn nhất cho tăng trưởng kinh tế toàn cầu. Trong bối cảnh đó, thị trường văn phòng Việt Nam, đặc biệt là TP.HCM, tiếp tục có những dấu hiệu cải thiện trong quý đầu năm 2024 với mức giá thuê của hai hạng đều tăng.

Về nguồn cung, thị trường văn phòng Hà Nội đón nhận một tòa nhà hạng B mới là tòa Vinacomin Tower, bổ sung thêm cho thị trường gần 30.000 m2 NLA (diện tích sàn hiệu dụng – pv). Trong khi đó, TP.HCM tuy không ghi nhận nguồn cung mới nhưng tòa nhà Etown 6 chuẩn bị khai trương đầu tháng 4 năm nay cũng đã đạt tỷ lệ cam kết cho thuê khoảng 20%.

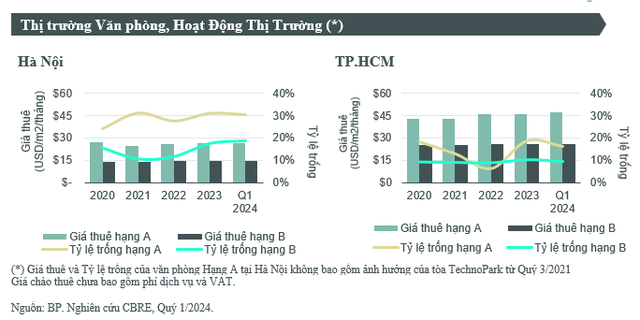

Giá thuê trung bình tại TP.HCM ghi nhận sự cải thiện, với mức giá thuê hạng A đạt 47,2 USD/m2/tháng, tăng 2,6% so với quý trước và cũng là mức giá thuê hạng A cao nhất trong 15 năm trở lại đây, còn mức giá thuê trung bình hạng B đạt 26,0 USD/tháng, tăng 1% so với quý trước và 2% so với cùng kỳ năm ngoái.

Mức giá thuê hạng A tại TP.HCM tăng chủ yếu đến từ các tòa nhà mới đã bắt đầu lấp đầy. Ngoài ra, một số tòa nhà đã hoàn thành việc tu sửa, cải tạo cũng kỳ vọng mức giá thuê tăng theo.

Trong khi đó ở Hà Nội, mức tăng giá thuê có phần chậm hơn so với TP.HCM, với mức giá thuê trung bình hạng A đạt 29,2 USD/m2/tháng, tăng 0,7% so với quý trước nhưng vẫn thấp hơn 0,4% so với cùng kỳ năm ngoái, trong khi đó, giá thuê hạng B không có sự thay đổi theo quý, vẫn ở mức 14,5 USD/m2/tháng. Giá thuê hạng A tăng lên do có một dự án ở khu vực Trung Tâm nâng cấp lên để đạt chứng chỉ LEED Platinum và một dự án khác ở khu vực Phía Tây ghi nhận tỷ lệ hấp thụ tốt.

Ở thị trường Hà Nội, diện tích hấp thụ quý này đạt hơn 15.500 m2, đạt gần 80% tổng diện tích hấp thụ của năm 2023, phần lớn đến từ tòa hạng A mới và các tòa hạng B hiện hữu, cho thấy những tín hiệu tích cực của thị trường. Tỷ lệ trống của các dự án hạng A ghi nhận tích cực khi đạt 20,0%, giảm 0,7 điểm % theo quý. Ngược lại, tỷ lệ trống của các dự án hạng B đạt 18,6%, tăng 1,2 điểm % theo quý và 6,7 điểm % theo năm, do có dự án mới ra mắt.

Trong khi đó, TP.HCM ghi nhận tỷ lệ lấp đầy văn phòng khả quan hơn so với Hà Nội khi trong quý đầu năm 2024, thị trường này ghi nhận hai giao dịch lớn trên 10.000 m2 tại các tòa nhà văn phòng mới khai trương trong năm 2023 và hai giao dịch này đều có yếu tố mở rộng diện tích của các tập đoàn quốc tế.

Theo đó, tổng diện tích cho thuê mới của thị trường TP.HCM trong quý 1/2024 là gần 28.000 m2 sàn và tỷ lệ trống của hai hạng tại đây cũng có sự cải thiện so với quý trước. Trong đó, tỷ lệ trống văn phòng hạng A và hạng B lần lượt là 16,1% và 9,3%, giảm 2,5 đpt và 1,2 điểm % so với quý trước tương ứng với mỗi hạng. Mặc dù phần lớn diện tích hấp thụ mới vẫn đến từ các tòa nhà mới nhưng triển vọng kinh tế tích cực hơn vẫn giúp cho tâm lý của chủ nhà tự tin trong việc giữ hoặc cân nhắc tăng giá thuê.

Về nguồn cầu, tại cả Hà Nội và TP.HCM, tỷ lệ giao dịch với mục đích di dời và mở rộng đều chiếm phần lớn, lần lượt đạt 54% và 32% tổng diện tích giao dịch lớn ghi nhận bởi CBRE. Điều này cho thấy sự tăng trưởng và phát triển của các doanh nghiệp và tổ chức tại hai thành phố. Về ngành nghề khách thuê, nhóm ngành Tài chính/Ngân hàng/Bảo hiểm và Sản xuất chiếm tỷ trọng lớn nhất trong tổng diện tích giao dịch quý này, với tỷ lệ lần lượt là 38% và 31%, cho thấy sự phát triển mạnh mẽ của các lĩnh vực này và nhu cầu tăng cường hạ tầng văn phòng để đáp ứng nhu cầu của các doanh nghiệp này.

Trong các quý tiếp theo của năm 2024, dự kiến thị trường bất động sản văn phòng ở Hà Nội sẽ có thêm gần 60.000 m2 nguồn cung mới từ các dự án văn phòng hạng A chất lượng cao tại khu vực ngoài Trung tâm. Điều này đồng nghĩa với việc trong giai đoạn này, chủ nhà cần có thêm các chính sách ưu đãi hấp dẫn để thu hút khách thuê, chẳng hạn như cung cấp các điều khoản cho thuê có lợi ích cao hơn cho khách thuê. Trong khi đó, phân khúc văn phòng hạng B dự kiến không có thêm nguồn cung mới, dẫn đến dự đoán giá thuê sẽ duy trì ở mức ổn định và tỷ lệ trống có thể được ghi nhận tích cực hơn. Từ năm 2025 trở đi, khi lượng nguồn cung mới tăng chậm lại, dự kiến giá thuê và tỷ lệ lấp đầy sẽ có sự cải thiện rõ rệt hơn.

Trong bối cảnh thị trường TP.HCM không có nguồn cung mới hạng A tại khu vực trung tâm trong năm 2024, giá thuê văn phòng hạng A hiện hữu, đặc biệt tại khu vực trung tâm sẽ được hưởng lợi từ điều này và sẽ tiếp tục tăng. Trong khi đó, các dự án hạng B đang ở giai đoạn hoàn thiện đều nằm tại khu vực ngoài trung tâm sẽ khiến cho giá văn phòng hạng B trung bình tại TP.HCM dự kiến không có nhiều thay đổi.

Nhận định về thị trường văn phòng trong quý đầu tiên của năm 2024, bà Phạm Ngọc Thiên Thanh, Trưởng bộ phận Nghiên cứu và Tư vấn của CBRE tại TP.HCM cho biết: “Thị trường văn phòng TP.HCM đang có nhiều hoạt động cho thuê tích cực hơn so với thị trường văn phòng tại Hà Nội và được dẫn dắt bởi các giao dịch thuê có diện tích lớn tại các tòa nhà mới hoàn thanh. Theo thống kê của CBRE, các tòa nhà văn phòng mới khai trương tại TP.HCM trong năm 2023 có tỷ lệ lấp đầy trung bình lên đến 60%, cho thấy nhu cầu mạnh mẽ đối với các tòa nhà mới có tiêu chuẩn chất lượng cao và chứng chỉ xanh”.